1- Définition de la prévoyance TNS ?

3- Quelle est la meilleure prévoyance TNS ?

4- Loi Madelin et avantages fiscaux

5- La protection sociale des TNS

6- Pourquoi souscrire une prévoyance TNS ?

7- La prévoyance indépendant, comment ça marche ?

8- Combien coûte une prévoyance TNS ?

9- Comment résilier un contrat de prévoyance TNS ?

La prévoyance est un contrat d’assurance qui protège le souscripteur contre les aléas de la vie. Concrètement, il offre une couverture pour trois grands types de risques :

En cas de maladie ou d’accident, la prévoyance vient compléter les indemnités versées par le régime général (la sécurité sociale) et la mutuelle. Les salariés peuvent en profiter si l’employeur a souscrit une prévoyance d’entreprise. La donne est en revanche différente pour les indépendants. Leur statut ne leur permet pas de bénéficier de tels avantages. Ils doivent donc sérieusement réfléchir à l’opportunité de souscrire une prévoyance TNS. A noter que la prévoyance est un contrat à fonds perdus et ne peut, en aucun cas, constituer un produit d’épargne.

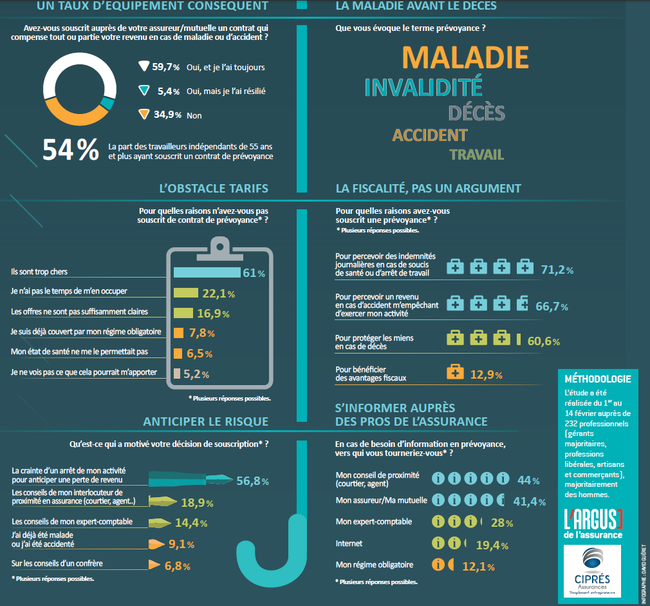

Par définition la prévoyance touche des sujets de vie que personne ne souhaite évoquer : décès, handicap, maladies de longue durée, invalidité. Mais alors que les salariés ont peu ou prou intégré le concept – souvent en y étant forcés, les TNS restent très mal couverts. Ciprès Assurance a ainsi publié un baromètre sur le sujet.

Si la moitié des travailleurs non salariés (TNS) ne sont pas couverts en prévoyance, c’est à la fois pour des raisons budgétaires (dans 61% des cas), mais aussi par manque de disponibilité , et pour le manque de clarté des offres prévoyance (pour près de 30%). 71% des TNS ne maîtrisent pas le pourcentage d’indemnités journalières versées par leur régime obligatoire

Ces 3 millions de petits patrons, dont la moyenne d’âge tourne autour de 46 ans, relèvent en outre de 17 régimes de couverture obligatoires.

Enfin, les questionnaires ou examens de santé préalables à la souscription d’un contrat de prévoyance sont souvent perçus comme des freins.

Premier point à éclaircir : qui sont les TNS ? « TNS » est l’acronyme de « Travailleur Non Salarié ». Cette catégorie regroupe les travailleurs indépendants (commerçant, artisan, profession libérale, micro-entrepreneur / autoentrepreneur) et les gérants majoritaires de société. Si vous lisez cet article, c’est donc probablement vous !

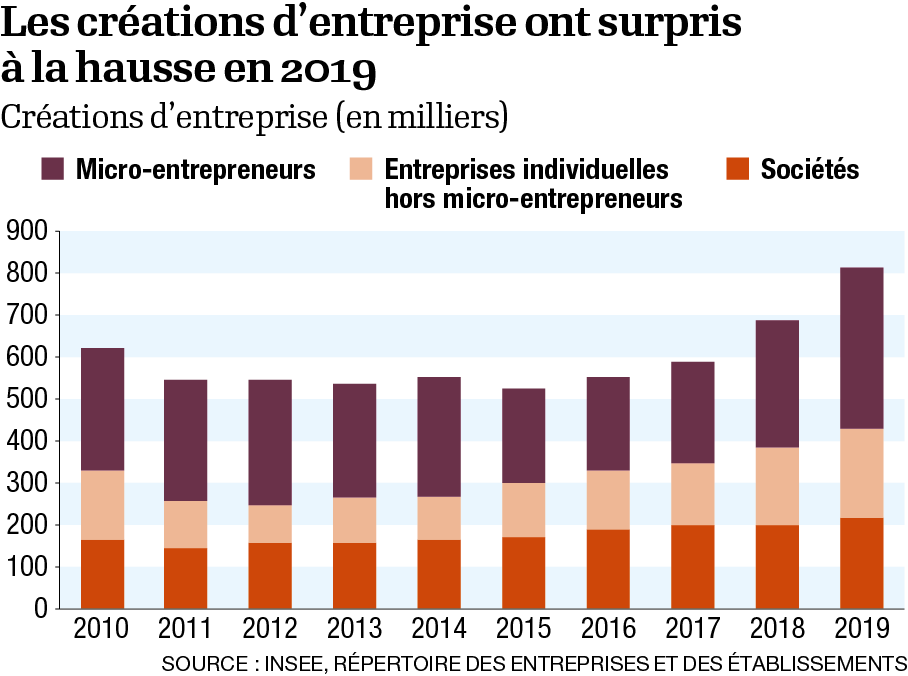

La France comptait 3,2 millions de TNS en 2019. Ce chiffre augmente très rapidement, boosté notamment par une appétence marquée pour l’entrepreneuriat. En 2019, les créations d’entreprises ont atteint des sommets, avec en particulier un recours appuyé au statut de micro-entrepreneur.

Toutes ces personnes sont donc directement concernées par les questions d’assurance indépendant et notamment la prévoyance TNS. Pourtant, seuls 48% des TNS sont protégés par un contrat de prévoyance individuelle en 2019 selon le Baromètre Metflife / CSA. Ce chiffre s’explique en large partie par une méconnaissance des risques encourus et des tarifs perçus comme trop élevés.

Comment trouver la meilleure prévoyance indépendant en 2021 ? Il existe plusieurs comparateurs en ligne comme LeComparateurAssurance ou Réassurezmoi qui vous permettront de vous faire une première idée.

Dans le même ordre d’idée, Coover propose une sélection de contrats prévoyance TNS avec leurs avantages et inconvénients. Vous pouvez consulter tous les détails de ce comparatif ici.

N’oubliez pas que chaque situation est différente. Demandez donc systématiquement plusieurs devis prévoyance TNS avant d’effectuer votre choix.

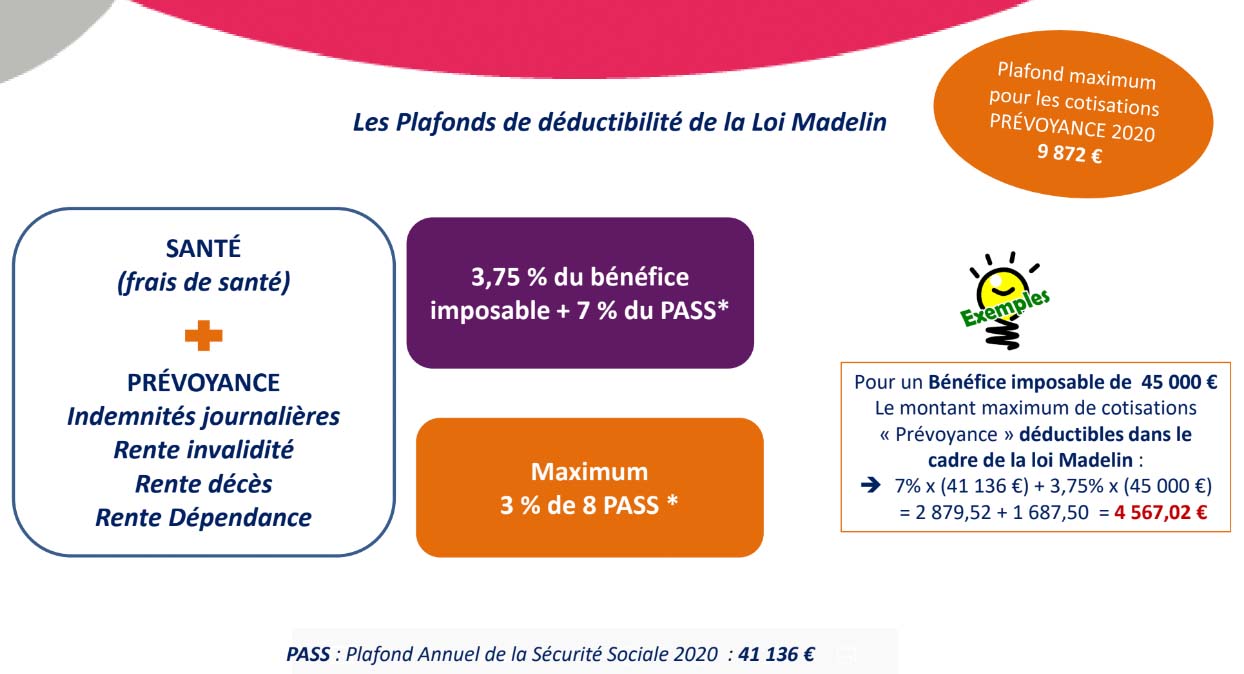

La loi Madelin, promulguée en 1994, avait pour but principal d’inciter les TNS à renforcer leur protection à l’aide de contrats de mutuelle et de prévoyance. Comment ? En leur offrant tout simplement des avantages fiscaux.

En souscrivant une prévoyance TNS Madelin, vous pourrez ainsi déduire une partie de vos cotisations de vos impôts. Le plafond Madelin 2020 est fixé à 9 872 € au maximum.

Qui peut profiter des avantages liés à l’assurance prévoyance Madelin ? Artisans, commerçants, professions libérales, gérants majoritaires de société et conjoints collaborateurs sont éligibles au dispositif. En revanche, les auto-entrepreneurs / micro-entrepreneurs ne pourront pas bénéficier de cette fiscalité avantageuse en demeurant sous ce statut.

Pour les indépendants, il est parfois difficile de s’y retrouver en matière de protection sociale. En tant que TNS, comment fonctionne exactement votre couverture santé ?

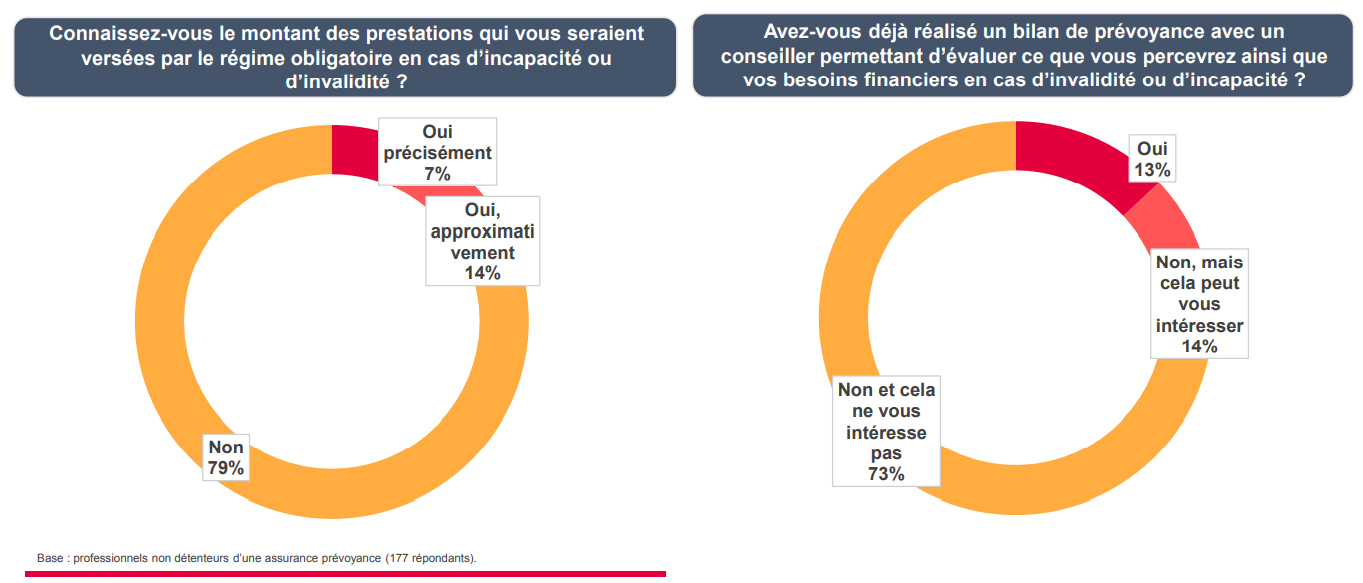

En cas d’accident ou de maladie, êtes-vous bien couvert ? Cette question, très peu de TNS n’ayant pas de prévoyance (soit un individu sur deux) y ont réfléchi… et ils sont globalement peu intéressés par le sujet !

Source : Profideo

Pourtant, les conséquences peuvent parfois être dramatiques, et sont globalement sous-estimées. Savez-vous, par exemple, quel est le montant des indemnités versées à un indépendant en cas d’incapacité, invalidité ou décès ?

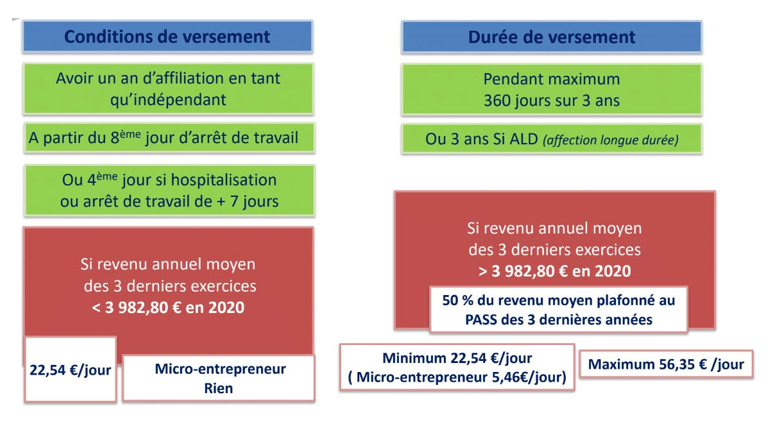

En cas d’arrêt, notez que vous pourrez toucher, dans le meilleur des cas, des indemnités journalières (IJ) d’un montant maximum de 53,35 € / jour sur une période de 3 ans.

Confronté à une invalidité, vous pourrez prétendre à une pension correspondant à 30% ou 50% du revenu annuel moyen des 10 meilleures années, plafonné au PASS (Plafond annuel de la Sécurité sociale) – soit 12 340 € / an max. pour une invalidité partielle et 20 568 € / an max. pour une invalidité totale.

Enfin, en cas de décès, le capital débloqué en 2020 correspond à 20% du PASS soit 8 140,80 € – plus 2 056,80 € par enfant à charge.

La majorité des caisses professionnelles s’occupant des professions libérales ne versent tout simplement aucune indemnité journalière. C’est notamment le cas de la CIPAV, la CRN, la CAVOM, la CAVP ou la CARPV. Pour certaines caisses, la prise en charge est forfaitaire (CARPIMKO, CARCDSF, CAVEC, CARMF) mais la somme n’est versée qu’après une franchise de 90 jours.

En ce qui concerne l’invalidité / décès, chaque caisse a ses spécificités, avec parfois des écarts importants.

Un événement comme un accident du travail ou une maladie grave peut ainsi sévèrement impacter votre niveau de vie ainsi que celui de votre famille. Gardez ce chiffre en tête : la perte de revenu liée à une incapacité / invalidité sera au minimum de 50%.

A vous d’analyser la situation : considérez vos ressources, effectuez les calculs et évaluez si le recours à une prévoyance TNS peut être intéressant par rapport à votre situation – la réponse sera souvent positive.

N’hésitez pas à utiliser les simulateurs en ligne comme ceux de Previssima afin de savoir combien vous toucheriez exactement en cas d’arrêt de travail ou d’invalidité.

De manière générale, trois grands types de garanties sont proposées dans les contrats de prévoyance TNS :

Il existe différents types de contrats prévoyance TNS. Ils vous permettent de vous protéger à titre individuel – comme la prévoyance GAV, Garanties Accidents de la Vie – ou de préserver votre activité professionnelle – avec la garantie homme-clé, par exemple.

Comment bien choisir son assurance prévoyance TNS ? Le marché regorge d’un panel d’offres diverses et variées. Afin d’effectuer le bon choix, prenez le temps d’évaluer précisément vos besoins, aussi bien à titre individuel que professionnel. N’hésitez pas à solliciter un entretien avec votre assureur et à multiplier les devis à l’aide des comparateurs en ligne afin de trouver la solution adaptée à vos besoins.

De manière logique, le tarif de l’assurance prévoyance indépendant peut varier selon plusieurs critères :

Sur le marché, il est possible de trouver des contrats d’assurance indépendant dont le tarif oscille autour de 30€ / mois. Toutefois, vous l’aurez compris, les écarts peuvent être importants entre deux contrats. Si vous souhaitez une protection renforcée, comptez dès lors 3 000 à 4 000 € par an, soit de 250€ à plus de 300€ / mois pour votre prévoyance TNS.

Voici quelques exemples concrets :

Au contraire d’une assurance auto ou d’une assurance habitation, la prévoyance TNS n’entre – pour le moment – pas dans le cadre de la résiliation infra-annuelle. Après un an d’engagement, vous pourrez toutefois résilier votre contrat à échéance en envoyant une lettre recommandée à votre assureur. Il vous faudra respecter un préavis de deux mois avant la data anniversaire dans ce cas de figure.

Des événements particuliers peuvent néanmoins vous permettre de rompre votre contrat en cours d’année : changement de domicile, changement de profession ou cessation d’activité, modification de situation ou de régime matrimonial, résiliation par l’assureur à la suite d’un sinistre, etc.

A noter que les travailleurs non salariés ne sont concernés ni par la Loi Hamon, ni par la Loi Chatel.

Et si la crise sanitaire était une occasion de renforcer le lien avec vos clients ?

La pandémie agit comme un catalyseur sur l’exigence de consommateurs dont les attentes avaient déjà sensiblement augmenté avec la révolution digitale. Au niveau mondial, 60% ont ainsi changé leurs comportements de consommation avec la COVID-19. Les Français demandent eux aussi davantage aux marques et font entendre leur voix. Ainsi, ils sont 40% à attendre ouvertement un geste de leur assureur après la crise sanitaire selon Lelynx.fr. À l’heure où le churn est devenu une réalité dans l’assurance, ce chiffre devrait intéresser tout particulièrement les professionnels du secteur. L’opportunité